NEWS

ブログ- ブログ

- 2022年問題の先行指標!? 特定生産緑地の選択5割弱!

2020/12/19

2022年問題の先行指標!? 特定生産緑地の選択5割弱!

2022年にその多くが指定から 30年の期限を迎え、農地が宅地化されることにより土地の受給バランスが崩れ、地価下落が懸念されています。

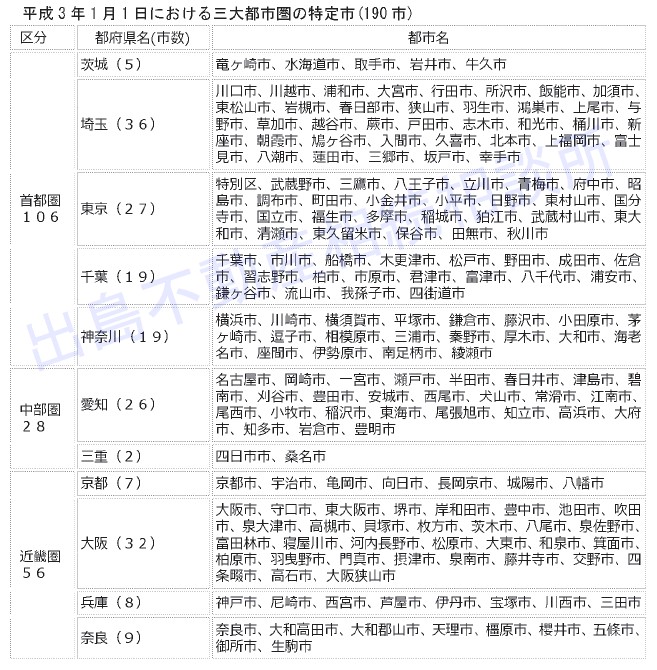

相続税の納税猶予制度における特定市は平成3年1月1日現在の特定市(190市)であった区域に限定されています。

生産緑地とは

市街化区域内にある一団の農地等で、

1.公害または災害の防止、農林漁業と調和した都市環境の保全等良好な生活環境の確保に相当の効用があり、公共施設等の敷地の用に供する土地として適している。

2.500平方メートル以上の規模の区域である。(条例で規模の引き下げが可能)

3.用排水その他の状況を勘案して農林漁業の継続が可能な条件を備えていると認められる。

という 3つの条件を備えた区域です。

駅前で 500㎡超のまとまった土地は、マンション用地として最適です。

郊外でも500㎡超のまとまった土地は一戸建て分譲地やアパート用地に最適です。

特定生産緑地の申請は 881分の403世帯

川崎市内の生産緑地は 1,710カ所(1,006世帯)。

10年ごとに税制優遇を延長する特定生産緑地の指定は、所有者が自ら申し出る必要があります。

川崎市は最初の受付を昨年12月から2カ月実施、対象881世帯のうち 403世帯が申請しました。

一方、生産緑地を相続した場合は「終身営農」の義務があり、申請せざるを得ないという声も。

特定生産緑地の申請は 45.7%

「川崎市は最初の受付対象 881世帯のうち 403世帯が申請」とのことです。

率にして 45.7%の農家さんが生産緑地継続です。

過半数の農家さんは生産緑地継続を悩んでいるか、宅地化を選択です。

川崎市の特定生産緑地申請は期限までに増えていくのでしょうか、個人的には現時点で既に想像を遙かに超える宅地化を検討する農家さんがおられることに、大変驚かされました。

生産緑地の総面積は約 15,000ha 超。

その僅か2%が宅地として供給されると 約300ha 。

阪神甲子園球場 約78個分。

僅か5%が宅地として供給されると 約750ha.

阪神甲子園球場 約195個分です。

平成30年の3大都市圏 民間宅地供給量は 2,588ha 、その1割超300ha が宅地として市場に供給されることになると・・・。

需給バランスが崩れそうです。

2022年、確実に起きる未来です。

相続税とは

国税庁のホームページには、こう書かれています。

『亡くなった人から 各相続人等が相続や遺贈などにより取得した 財産の価額の合計額が 基礎控除額を超える場合、相続税の課税対象となります。』

つまり、財産の価額が基礎控除額を超えないようになれば、相続税は課税されませんし、基礎控除額を超えていたならば出来るだけ財産の価額を減らすことが出来れば支払う相続税額は減少する、ということになります。

そして、基礎控除額は法定相続人の数によって決まりますから、「相続人の数を増やす」ことが出来れば相続税の軽減に繋がります。

さらに、下記の非課税財産を上手に活用することで税額の軽減に繋がることになります。

1 墓所、仏壇、祭具など

2 国や地方公共団体、特定の公益法人に寄附した財産

3 生命保険金のうち次の額まで 500万円×法定相続人の数

4 死亡退職金のうち次の額まで 500万円×法定相続人の数

私の専門でもある【不動産】を活用すれば、時価と相続税評価の乖離を活用することで相続税額を下げることが出来ます。

教科書に載っていることばかりです。

・

・

・

相続税法とは

相続税の申告はご自身で行う方もおられますが、『税理士に依頼する』という方が殆どだと思います。

相続税対策で税理士を活用する必要性について私なりの考えを伝えたいと思います。

税理士法を調べますと、条文が第七十一条まであり、更に施行規則や財産評価基本通達。

あらゆる条文や通達を活かして相続税の申告を行うケース(税理士さん)が少ないのか、相続税の申告は8割以上が税金の払いすぎ、と言われています。

相続税法の中に贈与税(第二十一条)が謳われており、贈与とは何ぞや、ということは民法に謳われいます。

以前のブログで触れました贈与税の基礎控除は第二十一条の五に「課税価格から六十万を控除する」と謳われています。

税法だけでなく、民法も判っていなければ相続のお世話は本来難しいのです。

財産の評価は

財産の価額は、時価によるものとし、時価とは、課税時期(相続、遺贈若しくは贈与により財産を取得した日若しくは相続税法の規定により相続、遺贈若しくは贈与により取得したものとみなされた財産のその取得の日又は地価税法第2条《定義》第4号に規定する課税時期をいう。以下同じ。)において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額をいい、その価額は、この通達の定めによって評価した価額による。

何とも判りにくい表現です。都合よく解釈することで否認された裁判例も多々あり、難しいところです。

そこに不動産が絡むとなおさら難しく、評価する人によって財産評価額に大きな開きが生じることも頷けます。

そして、こうも書かれています。

「財産の評価に当たっては、その財産の価額に影響を及ぼすべきすべての事情を考慮する。」

この一行こそが、資産税専門の税理士に頼るべき根拠だと私は考えています。

事実、多様な事情を考慮するのとしないのとで、昨年関わったお客様では 7,000万円や 8,000万円もの相続財産評価に開きが生じました。

(銀行の評価と資産税専門税理士の評価)

しかし、本当に相続税を安くするだけで良いのでしょうか。

出島の存在意義

たくさんの相続と相続税対策を見てきた立場から、小手先の相続税対策の前に、先ずは相続財産の評価を相続税専門の税理士にお願いすることから始めて頂きたいのです。

課税対象となる財産額が判ることで、現時点での相続税額が判り、結果 対策が講じられるのです。

そして、2025年には高齢者の5人に1人が認知症になると言われている時代、認知症に対する備えも必要です。

遺産の約半分を占める不動産の他に、預貯金・有価証券・美術品・各種会員権・書画骨董品など、専門家との繋がりがあれば、より良いアドバイスができると思います。

そこには税理士さんのみならず、不動産が含まれていれば、測量士さんや土地家屋調査士さん、不動産鑑定士さんや司法書士さん、貴金属や美術品・書画骨董なら宝飾品の鑑定士さんにお願いすることもあります。

結果、何も対策を講じないことが一番の相続対策、という場合や

マイナスの財産(借金や負動産など)があれば「相続放棄」という選択肢も用意されています。

最後に、相続財産の中に分割が難しい不動産が含まれているのならば、「争族対策」も忘れずに行いましょう。

遺言書がなく、遺産分割協議が纏まらないと、不可分財産は「共有」状態になってしまいます。

揉めないのが一番ですが、万一揉めたときの保険としての争族対策、想いを伝える遺言書は争族対策に大変有効です。

相続も相続税も「備えあれば憂いなし」です。

理想の相続を想い描き、準備致しましょう!