NEWS

ニュース- ブログ

- 著名投資家の動きから見る資産防衛

2025/11/02

著名投資家の動きから見る資産防衛

今回は著名な投資家の動きを交えて、【今】を確認してみましょう!

世界的な投資家の動向を見ると、興味深い共通点が浮かび上がってきます。

株式市場で大きな成功を収めてきた著名投資家たちが、今、現金保有を大幅に増やしているのです。

同時に、金価格は史上最高値を更新し続けており、投資家たちが『安全資産』への逃避を加速させています。

この動きは、不動産を含む資産を保有される皆様にとって、重要なシグナルかもしれません。

さわかみファンドの慎重姿勢

日本を代表する長期投資ファンドである『さわかみファンド』は、2025年に現金比率を大幅に引き上げました。

年明けには10%強だった現金比率を、4月後半には20%程度まで高め、9月には初めて20%を超えて20.22%に達しました。

さわかみファンドは以前から『暴落時の買いに備えて現金比率を高めに保つ』方針を掲げており、超長期での運用を目指すため『将来のシナリオがどちらに転んでも生き残るよう運用している』としています。

ウォーレン・バフェット大規模な株式売却

『投資の神様』と称されるウォーレン・バフェット率いるバークシャーハサウェイも、同様の動きを見せています。

2024年には1,340億ドル相当の株式を売却し、現金保有額を3,180億ドルにまで増加させました。

さらに2025年11月1日時点では、現金保有額が3,817億ドル(約58兆7,800億円)に達し、過去最高を記録しています。

具体的には、2024年4~6月期にアップル株の保有を約50%削減し、バンク・オブ・アメリカ株も継続的に売却しています。

バフェット氏は2024年5月の株主総会で『投資したいが、リスクがほとんどなく、大もうけできるような案件でない限り、投資しない』と述べ、適切な投資機会が見つからない状況を示唆しています。

バークシャーハサウェイの現金保有推移

| 年 月 | 現 金 保 有 額 | 増 加 率 |

|———–|———————-|————–|

|2023年末 | 約1,600億ドル | – |

|2024年末 | 約3,180億ドル | +99% |

|2025年11月| 約3,817億ドル|+138%(2023年末比)|

わずか2年間で現金保有額が2倍以上に増加しており、バークシャーハサウェイの警戒感の強さが数字に表れています。

2025年4月20日のブログより

金価格の歴史的高騰が示すもの

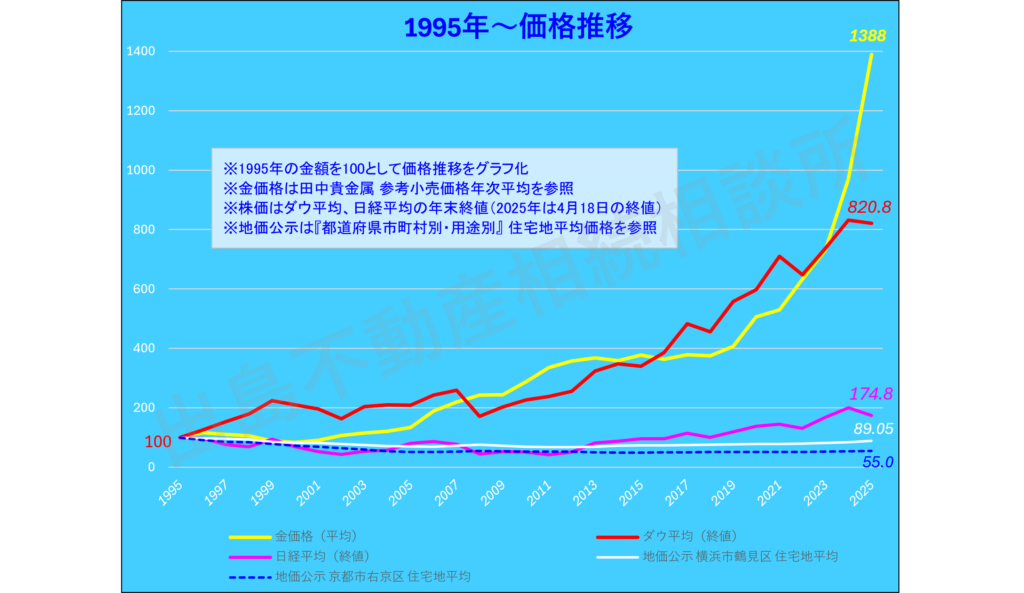

投資家たちの警戒感を裏付けるように、金価格は異常な高騰を続けています。

2025年11月現在、国内の金価格は1グラムあたり2万円台を超え、10月17日には23,254円という史上最高値を記録しました。

2020年のコロナ禍には1グラムあたり約6,000円前後だったことを考えると、わずか5年で約4倍にまで上昇しています。

この金価格高騰の背景には、世界的な金融不安や地政学リスクの高まりがあります。ロシアによるウクライナ侵攻の長期化、中東情勢の緊迫化、米中対立の激化など、不安定な国際情勢が続く中、投資家たちは『安全資産』としての金に資金を移しているのです。

特に注目すべきは、各国の中央銀行が外貨準備として金を積極的に購入している点です。

2024年の世界金総需要は4,974トンと過去最高を更新し、中央銀行による金購入量は3年連続で1,000トンを超えています。

プロの投資家や国家レベルで、通貨や株式よりも金を選好する動きが強まっているのです。

東京都マンション価格の異常な高騰

一方で、日本の不動産市場、特に東京都のマンション価格は危険な水準に達しています。

2025年の東京23区マンション価格の実態

2025年4〜9月の東京23区の新築マンション平均価格は1億3,309万円と、前年同期比20.4%増となり、上半期では最高値を更新しました。

さらに、2025年5月には平均1億4,049万円という過去最高級の水準に達し、前年同月比 36.1%という驚異的な上昇を記録しています。

東京23区新築マンション価格の推移

| 年 | 平 均 価 格 |前年比 |備考 |

|———-| ————–|———|———–|

|2020年 |約7,500万円 | – | – |

|2021年 |約8,200万円 |+9.3% | – |

|2022年 |約8,236万円 |+0.4% | – |

|2023年 |約1億1,483万円 |+39.4%|初の1億円突破|

|2024年 |約1億1,181万円 |-2.6% | – |

|2025年(4-9月)|約1億3,309万円|+20.4%|過去最高値更新|

|2025年5月 |約1億4,049万円|+36.1%|単月過去最高 |

年収倍率から見た異常性

東京都の新築マンション価格と東京都の平均年収の関係は極めて異常な水準にあります。

東京23区の平均年収は約756万円(2人以上世帯)であり、2023年の新築マンション平均価格1億1,483万円から計算すると、年収倍率は15倍を超えています。

2024年時点では、東京都内の新築マンション価格は平均年収の 15倍程度まで上昇しており、世帯年収が1,000万円を超えるパワーカップルも購入に踏み切りづらい水準にきています。

2025年の最新データで計算すると、年収倍率はさらに悪化しており、約17〜18倍に達していると推定されます。

通常、住宅価格が年収の5倍を超えると購入が困難とされ、7〜8倍になると明らかにバブル的な様相を呈すると言われてきました。

18倍超という数字は、1980年代後半のバブル期を大きく超える水準であり、持続可能性に大きな疑問符がつきます。

中央値で見るとさらに深刻

2025年上半期の東京23区の新築マンション価格の中央値は1億1,010万円で、発売された2,964戸のうち1,640戸が億ションであり、億ションシェアは約55.3%、過半数が億超えとなっています。

この価格高騰は、低金利環境、海外投資家の買い、相続税対策としての不動産需要など、さまざまな要因が重なった結果ですが、著名投資家たちが警戒を強めている現在の市場環境を考えると、調整局面が訪れる可能性を無視できません。

不動産市場への示唆

株式市場でこれだけの警戒感が高まり、金価格が史上最高値を更新し続けているということは、不動産市場にも無関係ではありません。

むしろ、以下のような点で不動産市況は注意が必要です。

① 金利上昇リスク

株価が調整局面を迎えると、金融政策の変更により金利が変動する可能性があります。特に日本銀行が正常化路線を進める中、金利上昇は住宅ローンの返済負担増加や、不動産投資の利回り悪化につながります。

変動金利で住宅ローンを組んでいる方は、月々の返済額が大幅に増加するリスクに直面します。

② 経済全体の停滞

株価暴落は景気後退のシグナルであることが多く、不動産需要の減退や賃料相場の下落を招く可能性があります。

企業業績の悪化により給与所得が減少すれば、住宅購入意欲は確実に低下します。

年収の18倍超という価格水準は、景気後退時には真っ先に調整圧力にさらされるでしょう。

③ 流動性リスク

株式と異なり、不動産は現金化に時間がかかります。

市場が急変した際に、すぐに売却できないリスクは常に考慮すべきです。

特に高額物件ほど買い手が限定され、売却までに数ヶ月から1年以上かかることも珍しくありません。

著名投資家たちが現金比率を高めているのは、この『機動性』の重要性を認識しているからです。

④ 相続時の評価額変動

相続が発生する時期に不動産市場が暴落していると、想定外の問題が生じる可能性があります。

高値で購入した不動産の評価額が大幅に下落していても、相続税は相続発生時の評価額で計算されるため、納税資金の確保が困難になるケースもあります。

⑤ 海外投資家の動向

東京都のマンション価格を押し上げてきた海外投資家が、日本市場から資金を引き揚げ始めた場合、価格の急落を招く可能性があります。

ウォーレン・バフェット率いるバークシャーハサウェイのような大手投資家が慎重姿勢を強めている現在、グローバルな資金の流れが変わる可能性に注意が必要です。

今、不動産市況について考えるべきこと

資産の分散と現金余力の確保

すべての資産を不動産に集中させるのではなく、現金や金などの安全資産とバランスよく保有することが重要かもしれません。

著名投資家たちが現金比率を高め、金への投資を進めているのは、『機動的に動ける余力』を確保するためでしょう。

不動産は確かに相続税対策として有効ですが、現金化が困難、遺産分割が難しい、という致命的な弱点があります。

資産全体の2〜3割は流動性の高い資産として保有することで、予期せぬ事態に対応できる態勢を整えましょう。

金への分散投資の検討

金価格は2万円台と高値圏にありますが、長期的な視点で見れば、さらなる上昇余地があるという専門家の見方もあります。

資産の一部を金に分散させることで、株式や不動産の下落リスクをヘッジする効果が期待できます。

ただし、金価格も短期的には調整局面に入る可能性があるため、一度に大量購入するのではなく、時期を分散して積み立てる方法が賢明です。

まとめ

さわかみファンドが現金比率を20%超に引き上げ、ウォーレン・バフェット率いるバークシャーハサウェイが約58兆円もの現金を保有し、金価格が史上最高値を更新し続けている現在、これらすべてが同じメッセージを発しています。

それは、『市場の大きな転換点が近づいている可能性がある』ということです。

特に、東京23区の平均年収の18倍超(2025年5月時点)という異常な水準にまで高騰したマンション価格は、調整圧力にさらされるリスクが高まっています。

さわかみファンドやウォーレン・バフェット率いるバークシャーハサウェイの行動は、『将来のあらゆるシナリオに備える』という資産防衛の基本を教えてくれています。

不動産を売却して現金化するのか、保有し続けるのか、一部を金などの安全資産に組み替えるのか、冷静な判断が求められる時期かもしれません。

不動産相続や資産全体のバランスについてご不安がある方は、ぜひ専門家にご相談ください。

出島不動産相続相談所では、皆様の大切な資産を守り、次世代へ円滑に承継するためのお手伝いをさせていただきます。

不動産の相続・売却・資産組み替えのご相談は、お気軽にお問い合わせください。

(過去の事例)

国内では「ひふみ投信」が2020年のコロナショック直前に現金比率を30%以上に高めて暴落に備えたことが有名ですが、最新(2025年)のレポートでは現金比率は2%程度と低く、現在は強気のポジションをとっています。